今年以来氢能“朋友圈”的聚会特别多,我强烈地感受到这一时期行业复杂的情绪,或兴奋、或笃定、或焦虑、或期待,但大家讨论的都是一些老生常谈的话题,只因为依然没有答案,或者说已经有了的答案出现了“变卦”,一些问题还是反复被追问:氢能发展的驱动力到底是什么?氢能会在哪些领域得到应用?氢能产业链长,到底哪些节点会率先起来?企业该如何布局?而“氢能产业链没有闭环”也是过去两年困扰我的问题,近期市场的脉动与前期的节奏似乎也产生了一些微妙的变化,我们不得不再度启动逻辑思维,推演一下产业发展可能的节奏。

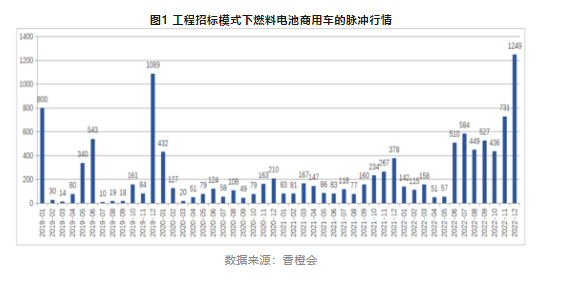

图片1电动汽车是消费拉动,到底什么可以拉动燃料电池汽车的应用?

与专家院士云集的佛山世界氢能技术大会(2023)比,在上海两个小时的氢能座谈会显得有些微不足道,不过,我还是不辞辛苦从佛山经南京辗转到上海来参加这两个小时的座谈会。

我无法拒绝艾默生(Emerson)的邀请,不仅是作为制造业研究员的我对于这家有着133年历史、拥有86000名员工企业的敬仰之心,更是因为这家公司与思想家拉尔夫·沃尔多·爱默生(Ralph Waldo Emerson)同名。大概是因为爱默生关于生命与自然的思想让我感同身受,抑或是因为他影响了亨利·戴维·梭罗(Henry David Thoreau)才让我读到无与伦比的《瓦尔顿湖》的缘故吧,那些亲近自然的、质朴的价值观让我对Emerson这个名字有超乎寻常的吸引力。

思想家讨论的是价值观,生命的意义,你尽可以刨根问底,但最终可以没有答案,更不需要输赢,就像人生不需要目的一样,辩论也可以不需要裁判。所以在这样的心理暗示下我感觉这场关于氢能的讨论非常轻松,各抒己见,勿惧权威。

科学家的态度是决然不同的,他们一定要从条件推演出结果,一加一就是等于二的,没有第二个答案,他们在一起讨论问题似乎非得争出个输赢不可,比如发明直流电的爱迪生就容不得交流电的特斯拉,所以我对致敬尼古拉·特斯拉(Nikola Tesla)的特斯拉汽车是另一种敬畏,就像对科学原理没有发表言论的底气。

这个上午果然有趣,艾默生全球CSO(首席可持续发展官)Mike Train分享他对氢能产业的见解,并提示我们随时可以打断他,结果这个座谈会几乎开成了一场辩论会。Mike先生谈及氢能的应用领域,在座有的认为交通是重要的应用领域;有的认为更大的应用在工业如化工、冶金,并对长时储能充满期待,认为交通应用可能不到1/4。

其中分歧最大的还是在交通运输领域的应用,有人认为燃料电池适合商用车,有的则认为燃料电池必须发展乘用车,有的认为非道路移动机械如工程机械、船舶、飞机是更好的应用场景,还有的说氢内燃机更有前途。

尽管所有的人都能够感受到氢能即将对这个世界的改变,但涉及到具体的业务,还是觉得不知从何下手,来自氢导智能的魏春晖提出了一个非常尖锐的问题:电动汽车是消费拉动,我实在想不出来到底什么可以拉动燃料电池汽车的应用?

现阶段燃料电池还处于非市场化推广阶段,所谓消费更多是在补贴机制下,客户以更低的成本买入来帮助燃料电池企业实现达到补贴标准的运行里程,燃料电池企业则在达到目标争取补贴的过程中提升和完善产品的性能。这本来是所有创新型产业都要经历的过程,但氢能产业的显著不同是,推动燃料电池汽车销售的不是整车厂,而是燃料电池系统或电堆企业。

不过,近期我们已经能够从商用车场景中感受到一些整车厂和终端用户参与的动能,商用车也在从地方政府招投标的模式走向终端整车或终端用户拉动的模式,此前博世与庆铃成立合资公司,并按照年产2000台燃料电池系统进行均衡排产。要知道,均衡排产不仅仅是保障电堆或系统公司的装备稳定生产,对供应商来说同样可以提高生产效率,可以让产业链成本整体下降。

今年3月,在前期100辆煤炭运输车成功运行的基础上,氢璞创能与晋南钢铁签订了10000辆燃料电池重卡的战略合作协议;近期,来自市场的消息,三一重工正在为未来几年推出10000辆燃料电池重卡实施供应商招标,据称电堆报价最低已经达到700元/kW。

我显然是一个乘用车的支持者,不是说不能发展商用车,是想说不能只发展商用车。一是商用车是生产资料,对成本比较敏感,示范推广期的采购成本和使用成本较高,用户积极性不高;二是商用车工况环境比较差,切入的难度比较大,挫折感会比较强;三是示范推广期的商用车总量少但型号还多,只发展商用车很难形成规模经济效应,产业生态建设比较难。

不过,与商用车的减排效应和长距离运行的功能主导逻辑相比,我更像是一个从生产端出发的产业逻辑:足够的规模才能构建具有经济性的供应链体系,才能支撑更多加氢站的运行,经济性和便利性是构建消费习惯的基本条件。从运行成本来看,以Mirai和NEXO的耗氢量与续航里程指标,燃料电池乘用车的运行成本与电动汽车差距并不大(现阶段大约30%),远远低于两种动力的商用车运行成本差。但这显然还是一个“站着说话不腰痛”的“战略性”思考,到具体操作,还是魏春晖提出的问题:谁来买?

是啊,日本购买燃料电池汽车的主要是政府机构和环保人士,通过良好的性能来带动加氢站建设和更多的消费人群;韩国则是通过大比例政府补贴来构建基础建设,并培养消费者消费习惯;美国以燃料电池出租车作为切入点……中国的乘用车谁来卖,又谁来买呢?

还好,上海浦江特种气体董事长刘炜炜为我解了围,他说燃料电池乘用车很快就会起来,并邀请我们会后到楼下试驾他的燃料电池汽车。他说,他也认为燃料电池乘用车是发展方向,只是加氢站是一个问题,他首先考虑的是网约车,但网约车的运行也不是固定路线,同样涉及到加氢站的便利问题,后来他们就想到了在加氢站周围招网约车司机,这个方案很快化解了加氢站配套的问题,从一开始80辆,到现在300辆网约车。

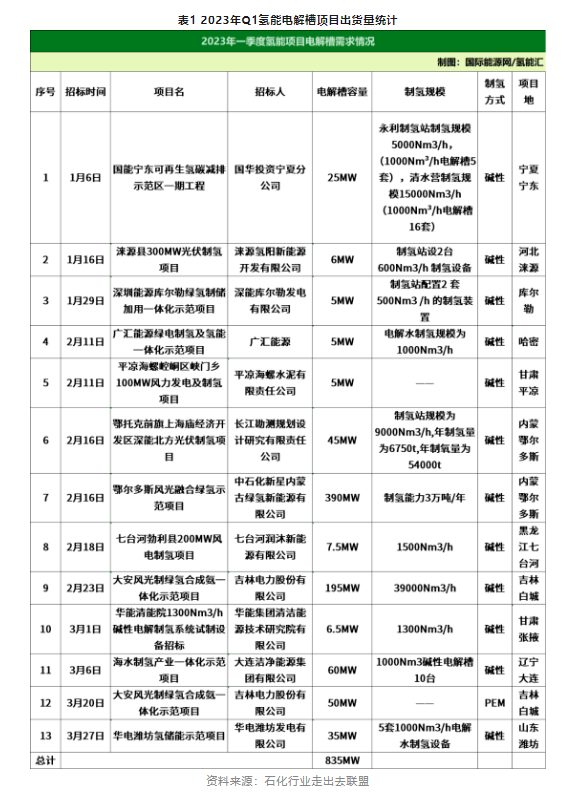

图片2产业链冷热不均,全球电解槽出货量大幅增长,燃料电池汽车销量有所下降

在佛山大会上,专家院士的报告令人振奋,绿氢发展已经成为氢能产业发展的重点,欧美日韩等国家都将氢能作为重点发展的方向,中国科协主席万钢说感觉氢能现在就像十年前的“十城千辆”;欧阳明高院士说氢能是一个十万亿级的产业,电解槽是比燃料电池规模更大的产业……总体来看,氢能产业发展方向已经越来越确定,不过从市场的订单情况来看,产业链上下游显得有些冷热不均。

来自“石化行业走出去联盟”的消息称:按照今年一季度的制氢项目招标和开工情况,14个项目将有835MW制氢系统出货量高于2021年350MW和2022年776MW全年出货量。

而来自氢云链的统计,今年一季度全球燃料电池汽车销量3632辆,较2022年同期的3936辆下降7.7%。尽管氢云链报告显示,1-4月份国内燃料电池汽车上险量完成935辆,同比增长了101.5%,但另一份报告也显示1-4月,全国新增燃料电池汽车招标332辆,同比减少近30%。今年是燃料电池汽车"以奖代补"的第二年,一些局部应用场景有所突破,但我们从商用车的销售情况还看不到明显的趋势性特征。

与此同时,过去两年高速增长的加氢站似乎也在因为运行饱和度低而放缓了脚步。按照2030年100万辆燃料电池汽车保有量的目标,我曾经预测2030年国内将建成5000座加氢站,不久中石化就公布了2025年建1000座加氢站的目标,我当时觉得这个节奏与我预测2030年的5000座加氢站预期是比较匹配的。

但目前建成的350座加氢站投入运行的大约只有270多座。中石化目前建成的98座加氢站运行效率也不理想,部分加氢站建成后甚至因为审批或车流量无法投入运行,中石化在江苏省投放的11座加氢站中,工作量相对饱满的只有2座。在这样的形势下,中石化将原定2025年1000座加氢站的目标调整为300-600座。

氢能的热度从燃料电池转移到电解槽不仅仅是中国的现象,国外电解槽订单一样爆发性增长,如普拉格2022年电解槽订单达到3GW,NEL电解槽收入增加60.52%,而加氢站的建站速度似乎也有所减缓。

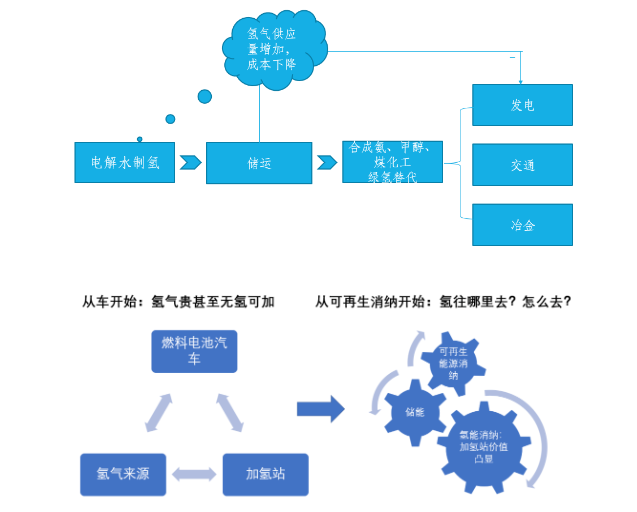

图片3从交通优先到化工优先,产业链重心前移,行业发展的节奏会怎样?

无论日本、韩国的购车补贴,还是中国的“以奖代补”,交通运输都是氢能优先发展的产业,从70年代第一波氢能浪潮到90年代开始的第二波氢能浪潮,以及自2014年年底开始的第三波氢能浪潮,燃料电池汽车都是氢能应用的主战场,而过去一年的时间,感觉全球氢能的风向一夜之间转向了绿氢。我们观察产业链律动的节奏,燃料电池汽车的瓶颈恰恰在于氢气的供给,我们氢能热度前移将使得产业链可以闭环,一旦产业链打通,行业将进入快速发展的通道。

1、三波氢能浪潮下燃料电池汽车实现了产业化条件

第一波氢能浪潮是上世纪70年代以通用汽车为代表的燃料电池汽车,在第一次石油危机下,John Bockris提出“氢经济”,当时是让燃料电池汽车跑起来。

第二波氢能浪潮是上世纪90年代开始,基于新能源汽车发展的目标,以丰田、戴姆勒、宝马、现代为代表的车企,以及以巴拉德、水吉能、中国燃料电池企业为代表的燃料电池汽车持续研发,丰田、现代、戴姆勒等燃料电池汽车快速迭代,是燃料电池汽车达到了汽车的基本功能,续航里程达到450km,冷启动温度到零下30℃。

第三波氢能浪潮我们以Mirai发布作为起点,丰田宣布2014年燃料电池成本下降到2008年的1/20,实际上这一波是实现了燃料电池汽车的经济性。

从第一波氢能浪潮燃料电池汽车跑起来,到第二波氢能浪潮燃料电池汽车达到汽车的基本性能要求,再到第三波氢能浪潮燃料电池汽车实现了经济性,氢能产业在交通领域的应用条件已经具备。只是,氢气的供应成为一个难题。如果与燃油车比,燃料电池的性价比不难达到,但就在三波氢能浪潮几乎完美实现了氢能在交通领域应用的条件时,锂离子电池以更大的成本优势占据了市场的主导。

2、以商用车切入示范应用遭遇氢能高成本瓶颈

据出租车司机反映,电动汽车每百公里用电成本不到10元,而燃油车每百公里油耗成本达到90元,差不多是1/10的差别,在上海一个出租车司机开电动汽车比燃油车多赚5000元/月左右,目前电动车渗透率近30%。所以有了电动车这样确定性的经济、“绿色”产品,政府不再鼓励燃料电池乘用车的发展,“以奖代补”更加倾向商用车。

在我看来,电动汽车既然能供应乘用车,在商用车领域一定不会拱手相让,2022年,在“以奖代补”政策推动下,全国实现燃料电池重卡销售2465辆,而同期换电重卡和普通充电重卡分别达到12417辆和10242辆;今年1-4月份,全国销售燃料电池重卡297辆,换电重卡和普通充电重卡分别达到3482辆和2973辆。从去年十倍的差距到今年前4个月20倍的差距,显然电动汽车不会停止商用车市场的推广,随着基础建设和消费习惯的形成,给燃料电池商用车留下的市场空间可能也所剩无几了,而商用车品类繁多,很难达到规模经济。

而欠饱和运行很难激发加氢站投资商的积极性,没有足够的加氢站,又将阻碍燃料电池汽车的销售,这是一个困局。

3、“碳中和”目标下,绿氢成为可再生能源消纳的解决方案

氢能发展到现在实在是不容易,经历三波浪潮让燃料电池汽车达到产业化条件;而且过去10年左右的时间,氢能产业化的安全性条件、燃料电池的经济性、氢气来源的可持续性三大核心问题得以解决。

用于70MPa压缩氢气的IV型氢气罐于2001年首次展示,此后在丰田FCHV、梅赛德斯-奔驰F-Cell和GMHydroGen4上得以应用。IV型瓶解决了氢气作为能源应用的安全储运问题,碳纤维材料低密度和高强度很好地解决了氢气储运的轻量化和抗高压问题,而树脂内胆则化解了临氢材料的氢脆风险,而且即使氢气真的发生爆炸,因为碳纤维的网状结构也不会让气瓶壁破裂形成飞片。

燃料电池的经济性正是第二波氢能浪潮与第三波氢能浪潮的分界线,2014年丰田Mirai的发布也是过去十年以内的事情。

但如果没有可再生能源成本的下降,还是奢谈氢能产业化。而过去十年内,风电和光伏成本出现大幅下降,使得绿氢的应用变成可能。

在中国的神话里有掌管各种自然的神,如果看看世界能源我会怀疑世界上真的有掌管能源的神,他总是眷顾那些偏远的少数人,他将煤炭、石油、天然气分配给他们,当可再生能源要替代化石能源时,他又把更好的光伏和风电资源给予了他们。比如富油的中东地区绿电最低已经到0.1元/度左右,国内主要的产煤区恰恰也是风光资源最好的地区,西北地区绿电最低到0.2元/度以下。

在碳中和目标的情况下,各国绿电制绿氢项目迅速启动。2021年11月中石化启动总投资近30亿元,包括52台电解槽的绿氢项目,项目采用电解水制氢工艺,制氢厂年耗电量约10亿千瓦时,储氢规模约21万标方。2023年2月16日,中国石化在内蒙古的第一个绿氢化工项目,主要包括风能及光伏发电、输变电、电解水制氢、储氢、输氢五部分,其中风力发电装机容量和光伏发电装机容量分别为450兆瓦和270兆瓦、电解水制氢能力3万吨/年、储氢能力28.8万标立方。

2022年沙特阿拉伯宣布在NEOM建设一个价值50亿美元绿色氢计划,它将由可再生能源提供动力,每天将供应650吨氢气。该项目总投资84亿美元,到2023年5月已经完成61亿美元的融资。

国内电解槽突然暴发与储能需求暴发都是基于可再生能源“强制配储”背景下解决可再生能源消纳的具体方案。在“强制配储”刺激下,价格相对便宜的碱性电解槽显然更受欢迎。不过,国外绿氢项目的启动则更多源自欧洲碳税和能源独立的动力。据Recharge.com网站数据显示到2021年7月,全球计划中的绿氢项目装机容量已经超过250GW。

不同的原因同样的结果都是将绿氢作为化解可再生能源消纳的载体,而条件则是可再生能源成本的下降。强配储能依然是一个过渡性的机会,最终取决于储能或电-氢-耦合带来的经济性和减碳效果,这一阶段将有利于制氢技术与氢电耦合系统水平的提升,并逐渐过渡到市场化。

所以,氢能发展的节奏是在过去20多年的实践验证了燃料电池的基本性能并基本达到了经济性,但因为氢气供应问题使得燃料电池汽车在与锂离子电池的竞争中处于不利地位。如果仅仅只是燃料电池商用车这条路,如果不是需要打破可再生能源消纳这个局,电动汽车留给燃料电池汽车的路已经很窄了。不过还好,到储能领域,人们真的发现有电化学储能无法解决但氢能可以解决的方案——跨区域长时储能,于是,在“强制配储”政策主导下,可再生能源的下半场开始上演,储能和氢能成为主角。

不用担心在储能领域氢是否能竞争得过锂离子电池,给予平等竞争的机会就好,试想如果燃料电池与锂离子电池有同样的竞争条件,氢能又会差多少呢,毕竟氢能受到的资源约束和环境约束远远低于锂电,后劲十足。

所以,我们推演储氢发展的节奏是过去20多年验证了燃料电池的性能,过程中出现了氢气供应瓶颈,而可再生能源消纳催生了绿氢产业,反过来绿氢的消纳需要终端应用来解决,而这一过程刚好是中国燃料电池汽车示范期,化工、冶金、储能技术也将趋于成熟。

4、从10元/100km到3.5元/100km,储运成本瓶颈即将被打破

绿氢的发展有一点出乎预料,但一个现实的问题是,我们回顾氢能发展的三波浪潮都是以燃料电池汽车为主导的。进入到第三波浪潮的下半场,能源企业大量进入氢能产业链其实就为能源供给埋下了伏笔。绿氢固然是可再生能源体系的伴生能源,实际上作为工业大国,中国的工业副产品成本有更大的优势。

但储运是氢能产业化的一个重要瓶颈,很多人都质疑日本氢能的发展,实际日本电动汽车没有推起来是因为他们的电太贵,日本的氢也不便宜。所以,过去一段时间日本都致力于发展氢能贸易,解决氢能长途运输的问题,包括有机化合物储氢(MCH)和液氢,这些工程同样也处于示范期,前期只是实现远途运输,未来将逐步过渡到规模化。

在中国各种储氢的技术路径都在发展,包括高压储氢、管道运输、液氢、固态储氢等,不过气态储氢方式依然是最常用的方式,而且高压储氢还有很大的降本空间,管道输氢这是一个点对点的规模输氢方案。

中集氢能总经理杨葆英说,20MPa的长管拖车运氢成本10元/100km左右,到30MPa可以降到最低5元/100km,到52MPa可以降至3.5元/100km。而随着上游绿氢项目的增加,中石化、中石油等能源公司的管道输运将变得更有效率,从乌兰察布到燕山石化的纯氢管道必然让京津冀地区的氢气成本更加便宜。

5、乘用车暗潮涌动将破解燃料电池汽车生态链困局

是的,大家集中讨论的关于燃料电池汽车到底是商用车还是乘用车,显然商用车已经在多场景示范中得到了验证,特别是在钢铁、码头、冷链、商业物流等固定路线的地方推广燃料电池汽车,加氢站的效率比较高,我相信电动汽车也同样喜欢这样的场景。对于技术成熟度暂时达不到电动车的商用车领域,示范过程中必然也会经历生产资料对成本的敏感、工矿环境适应性差等挫折,但反过来这段时间给予燃料电池应用也是最严苛的功能验证。

很多人都认为燃料电池更加适用于商用车,我想是基于减排的效果来推演的产业逻辑,但事实上,全球7万多辆燃料电池汽车商用车大约占20%左右,80%是乘用车,而且以乘用车为主导的现代和丰田总体上保持主动地位。

现代汽车在国内的推广已经有了持续销售的商业运行,以举国之力支持一家车辆企业,只要方向对就不会造成浪费,政府的补贴应该可以帮助韩国过渡到产业链规模化运行和氢气供应链体系的成熟;丰田在本国推广电动汽车比较吃力,燃料电池又受到氢气供应链的制约,但丰田将燃料电池做成了平台,无论2025年宝马即将推出的燃料电池汽车还是海马与丰田的合作都指向燃料电池乘用车。

过去一段时间宇通、中通、北汽、东风、中国重汽、红岩等整车厂在燃料电池企业主导的“被动销售”项目中都是商用车,但一汽、东风、广汽、长安、长城、海马和已经在推广乘用车的上汽,他们“主动销售”的燃料电池汽车大部分都选择乘用车。

2023年初,东风公司携手东风日产和联友出行共同开发的大V-FCV(氢燃料汽车)正式立案,预计将会在2023年底在花都实现试运营;

2月10日,东风汽车集团有限公司全功率燃料电池乘用车“东风氢舟”项目在佛山启动并投入运营,该车型的氢气利用率大于95%,可快速实现零下30℃冷启动,匹配大容量70MPa高压储氢系统;

2月14日,全国首个氢燃料电池轿车全场景规模化示范运营项目“南沙氢跑”正式启动,项目初期共投入65台进口Mirai以及一座70兆帕撬装式加氢站,针对消费者不同出行需求设计了短租车、固定巡游车和网约车三大体验项目,并于3月正式上路;

3月24日,海马汽车与丰田汽车(中国)在海南签署《关于在氢燃料电池汽车研发与产业化领域开展战略合作的框架协议》。双方将海南岛整体作为一个大型体验测试场,在海马汽车第三代氢燃料电池汽车上搭载运用包括丰田第二代Mirai电堆在内的成熟部件及系统,争取于2023年投入小批量(200辆)开展示范运营,并于2025年规划2000辆运营规模;

5月4日,海马汽车与丰田汽车合作打造的氢能乘用车7X-H现已完成工程设计,搭载丰田高性能电推系统的功能样车将于2023年4月底完成试制下线,争取于2023年四季度开展小批量示范运营;

5月10日,国氢科技与中国一汽召开产品发布会,计划未来五年搭载“氢腾-S”燃料电池的红旗H5乘用车累计投放10000辆。

与此同时,中集合斯康IV型瓶项目正在石家庄紧锣密鼓地推进,预计2023年年底可以投产。彼欧、浙江蓝能、中材科技、斯林达、京城股份等公司也在布局IV型瓶产能。而随着上海石化、光威复材、中复神鹰等碳纤维产能的扩产,燃料电池配套体系将趋于完善。

目前国内乘用车市场的竞争处于时代交替中的满目苍夷,看起来欣欣向荣的电动汽车,只是卖子弹(锂矿和电池)的人发了财,打仗的人为了赢得市场付出的豪华代价使得整车厂无利可图,主要企业已经过了资本推动期,且产品渗透率达到30%整车厂依然亏损;而燃油车已经是精疲力竭,节节溃败。聪明的整车厂需要从正面战转向侧面战,燃料电池汽车没有补贴,但也必然会催生这个赛道的市场化能力,由于核心零部件自动化生产,我们可以预见燃料电池、阀门、压缩机、空压机等配套成本将在更短的时间内进入低成本。

小结:新能源下半场开启,储能、氢能成为主角,氢能供应瓶颈将被打破

氢能产业的驱动力到底是什么?我想减碳、能源安全和可再生能源的消纳是氢能产业三大核心驱动力。正是因为巴黎协定的气候目标让全球主要经济体制定了氢能发展战略,而能源自给率较低的日本、韩国、德国以及迫切调整能源结构的中国都是推动氢能产业的重要力量。我认为“以减碳之名行能源独立之事”是氢能发展的根本动力,因此,对饱受资源约束的国家来说,他们对锂电的兴趣一定不会太高,而是更加倾向于氢能。

2022年底,可再生能源装机达到12.13亿kW,占全国发电总装机的47.3%,其中风、光装机7.58亿kW,占全部装机量的29.56%。风电、光伏发电量达到1.19万亿千瓦时,占全社会用电量的13.8%。2060年碳中和光伏将是现在的70倍,风电是现在的12倍,氢能可以作为储能平抑可再生能源的间歇性和不稳定性。

从能源安全的传导至用户需求需要机制的设计,比如补贴、碳税、强制配储等都是引导氢能消费的重要手段。因此,我们的逻辑是,在过去20多年从燃料电池启动的氢能浪潮实现了氢能汽车的基本功能和产业化条件,但氢气的供给成为瓶颈;现阶段,因为碳达峰碳中和必须进一步发展可再生能源,新能源的下半场已经开启,储能和氢能成为主角。

氢能产业链的节奏大约会是电解槽需求更早,应用端化工替代率先启动,交通、冶金、分布式发电等通过示范实现技术与基础建设的完善,氢气供给量增加,氢气制备和运输成本下降,而随着能源、冶金及整车企业的入场,发电、交通和冶金领域应用端空间将被打开。

对于非连续性和突发性增长的产业我们一般很难准确预测未来市场的具体规模,产业链打通前怎么都推不动,产业链一旦打通,市场发展往往会超出预期。光伏、风电和电动汽车都验证了这一经济现象。

就像中石化的加氢站,因为产业链没有打通,建1000座加氢站的目标并不明确,而美国的普拉格从燃料电池开始,进入热电联产、叉车、重卡等应用端,并通过收购兼并解决了氢气供应问题,他们打通了产业链,所以,他们2022年已经建成近200座加氢站,并计划2023年再建100座,到2030年目标是要建成7000座。

所以,绿氢率先起来对下游应用绝对不是坏消息,而是为打通氢能产业链构建更好的条件。至于制氢方式、氢气储运方式或是氢能的载体是气态氢、液态氢或是绿色甲醇、绿氨,我想前期探索的最大意义在于选优,无论哪一种方案,氢能都会得到发展。起码,甲醇在船舶领域的应用已经成为确定性,只是绿色甲醇的经济性还有待验证。人类氢能时代仅仅是刚刚启幕,随着人类氢能实践活动的开展,来源广泛的氢能产业将有无限的可能性。

文章还没有发出去,我给国创中心潘凤文博士打了一个电话,问他怎么看燃料电池汽车产业目前的动态,没有想到我洋洋洒洒写了几千字的逻辑他却只用了两句话就说清楚了:氢气供应起来了,不管是工业副产氢还是绿氢都在快速发展,一直困扰燃料电池汽车的氢气供应瓶颈将很快被打破;乘用车已经启动,一汽、东风、上汽、海马、长安开始发力,乘用车对成本没有那么敏感,而且有规模,产业链很快被打通,燃料电池汽车行业已经进入窗口期,目前的困难只是黎明前的黑暗。过去几年研究氢能,我最痛苦的事情就是氢能产业链没有打通(燃料电池产业链还没有闭环,锂电则是生态链没有闭环),随着氢气供应体系的建设和乘用车的发力,这一困局将变得迎刃而解。

|

|

|

BACK TOP

|

BACK TOP

The Website Supports All Mobile Terminal Design Support:©Bootstrap